目次

本記事に掲載された情報は、2020/07/22時点のものです。掲載されている情報は、予告なしに変更されることがありますので、あらかじめご了承ください。

人が亡くなると遺産相続が発生し、法定相続人が被相続人の財産を相続することになります。

しかし、財産と一口に言っても、被相続人が保有していた財産すべてが相続財産となるのか、またいくら相続税が課されるかなど、知らない方が多いのではないでしょうか?

この記事では、相続財産に含まれる財産の種類と、相続税や相続財産の分け方についてご紹介します。

1. 相続財産(遺産)とは

被相続人の保有財産のうち相続財産に含まれるものと含まれないものは何か、しっかり理解する必要があります。そのために、まずは相続財産とはどんなものかを見ていきましょう。

1-1. 相続財産とは

相続財産とは、被相続人が亡くなったときに法定相続人に引き継ぐ権利義務のことです。

「借金などがあるので、相続財産はない」と思っている方もいるかもしれませんが、相続ではプラスの財産だけでなくマイナスの財産も対象となります。

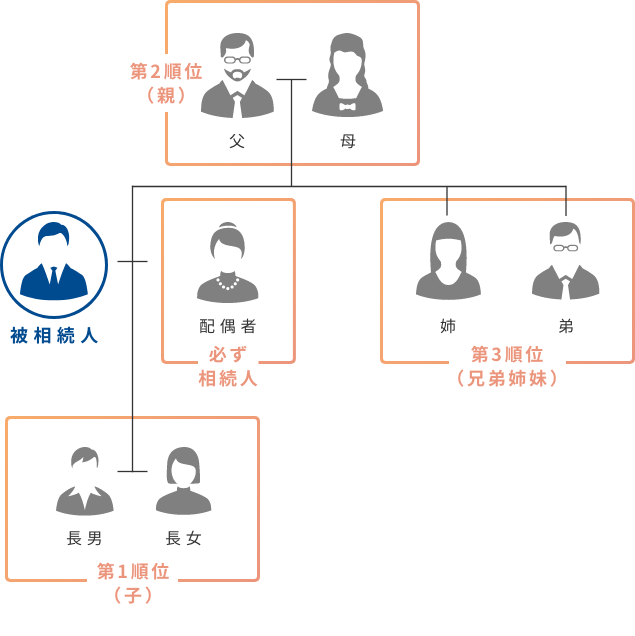

法定相続人とは、民法で定められている相続人のことを指します。配偶者がいる場合には常に法定相続人となりますが、それ以外の相続人は優先順位が決まっています。例えば、子供は第1順位、親は第2順位、兄弟姉妹は第3順位です。

被相続人に配偶者と子供がいる場合は配偶者と子供、配偶者がいて子供がいない場合は配偶者と親、配偶者がいて子供も親もいない場合は配偶者と兄弟姉妹が相続人となります。

1-2. 相続の対象となる主な財産

相続財産は被相続人が亡くなったときに法定相続人に引き継ぐ権利義務と解説しましたが、相続の対象となるものとならないものに分かれます。

- 不動産上の権利義務やその他の権利義務

被相続人が所有している不動産と、不動産に伴う権利義務が相続できます。土地や建物、借地権、借家権だけでなく、住宅ローンも相続財産に含まれます。ほかにも、貸付金、売掛金、小切手、株券などの現金・預貯金・有価証券、税金、借金などが相続財産に含まれます。

1-3. 相続財産に含まれない財産

相続財産に含まれない財産にはどんなものがあるのでしょうか?

例えば、被相続人に「一身専属権」があるものは相続財産に含まれません。一身専属権とは、被相続人にだけ与えられる権利や義務のことで、性質上ほかの人が有することができないものです。生活保護受給権や身元保証人としての地位などは相続されませんが、金銭的な権利や義務は相続されます。

また、祭祀を執り行う・祖先の祭祀を開くといった祭祀に関する権利や、仏壇や位牌、墳墓といった財産も相続財産には含まれません。

では、被相続人が亡くなる前に相続人に対して贈与した財産についてはどうでしょうか。

生前贈与について、1年間に1人当たり110万円以内の場合は非課税になります。しかし、相続開始前3年以内に贈与を受けた財産は課税対象となります。

2. 相続財産の総額と相続税の計算方法

相続財産にどんなものが含まれるのか分かったところで、重要になるのが相続税です。相続財産の総額と相続税の計算方法を見ていきましょう。

2-1. 相続税がかかる財産総額の目安

相続財産すべてに対して相続税がかかると思っている方もいるかもしれませんが、相続税は基礎控除額を超えるとかかるものです。基礎控除額は、2015年1月1日からの相続に関しては「3,000万円+600万円×法定相続人の数」となっています。

基礎控除後の取得金額が1,000万円以下の場合は10%、3,000万円以下の場合は15%、5,000万円以下の場合は20%と、取得金額が大きくなれば税率も高くなります。最大55%と半分以上も相続税が課されることもあるので注意が必要です。

2-2. 相続財産の相続税の計算方法

相続財産には現金や不動産など様々な種類がありますが、相続財産の相続税の計算方法はすべて同じというわけではありません。相続財産ごとに相続税の計算方法は異なります。例えば不動産の場合、土地の評価額は「路線価方式」又は「倍率方式」、建物の評価額は「固定資産税評価額」で算出します。

その後、「財産の評価額-基礎控除」を計算して相続税がいくらになるのかを算出します。

現金・預貯金の場合は基本的には、亡くなった日の残高となります。

有価証券が上場株式であれば被相続人の亡くなった日の最終価格又はその他一定の方法で算出した価格で評価します。有価証券は他にも非上場株式や公社債、投資信託などがあります。それぞれ評価額の算出方法が異なるので注意しましょう。

事業用財産がパソコンやテレビなどの一般動産などの場合は、売買実例価格や精通者意見価格等を参考にして評価します。価格がはっきりしていない場合は、取得費から償却費を引いて評価します。商品や原材料などの棚卸資産の場合は、種類および品質がおおむね同一の価格に基づくなど、商品によって異なるので注意が必要です。

生命保険が相続財産となる場合は「500万円×法定相続人の数」までを非課税額にできます。住宅ローンの借入金の残債や固定資産税などの税金などの場合は、相続すれば債務控除として認められるため、相続財産から債務として差し引くことができます。

それと同時に、返済義務を引き継ぐことになることも忘れないようにしましょう。

いずれにしても、相続税の算出方法は財産の種類や条件によって細かく変わってくるので、税理士などの専門家に相談することが必要です。

3. 相続財産の分割方法

続いて、相続財産の分割方法について見ていきましょう。

3-1. 法定相続人への財産の分割方法

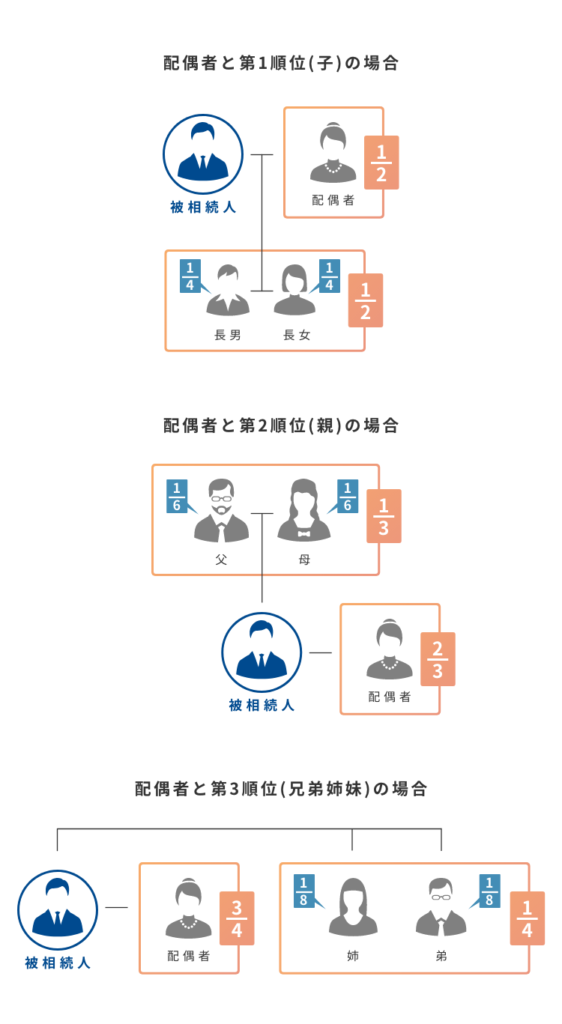

配偶者は常に法定相続人となるほか、配偶者以外に子供がいる場合には第1順位など、相続順位がそれぞれ決まっていることについてはすでにご紹介しました。法定相続人が配偶者と子の場合は、配偶者と子で相続財産を分けます。

法定相続人が配偶者と第2順位(親など)の場合は配偶者が3分の2、直系尊属に3分の1、法定相続人が配偶者と第3順位(兄弟姉妹など)の場合には配偶者が4分の3、兄弟姉妹に4分の1の法定相続分が遺産分割の目安となります。

3-2. 遺言がある場合の財産の分割方法

被相続人の遺言がある場合は、遺言の分割方法が優先されます。そのため、相続人同士のトラブルに配慮した遺言を用意する必要があります。相続人には、遺言によっても侵すことができない遺留分という法律で最低限保証された相続財産を取得できる権利があります。遺言の内容が優先されるものの、兄弟姉妹を除く相続人は最低でも遺留分の財産を確保できます。

4. 相続へのお取り組みには不動産が活用できる可能性がある

なるべく多くの財産を残すために、よい相続へのお取り組みはないのでしょうか?そこでおすすめなのが不動産です。それでは不動産を活用した相続を見ていきましょう。

4-1. 相続に不動産がおすすめの理由

相続税評価の際には現金の場合、評価額が100%になりますが、不動産は評価額が課税対象となるため、市場価格の70%程度に抑えられる可能性があります。

4-2. 相続に不動産を活用するメリット

現金を不動産に変えて保有することは、相続人の負担軽減につながりますが、ほかにもメリットがあります。例えば、不動産は財産としての価値は下がりにくいのでインフレ対策にもなるという点です。

インフレが生じた場合は、現金の価値はどんどん下がっていきますが、不動産は実物資産として残せるため、インフレによる価値の変動も起こりにくいのが魅力です。

また、不動産は登記することが可能です。登記することでその土地や建物の所有権をはっきりさせることができるため、第三者に対して対抗できることもメリットと言えるでしょう。

4-3. 相続に効果的な「Vシェア」

相続へのお取り組みとして不動産を活用する場合、覚えておいていただきたいのが弊社の不動産小口化商品「Vシェア」です。

「Vシェア」では主に東京都心のオフィスビルなどの優良な物件を弊社が取得し、その不動産を小口に分割した「共有持分」をお客様にご購入いただく、という仕組みになっています。通常では、高額で手に入れることが難しい都心の優良不動産を個人で保有することができるのです。都心の不動産は、市場価格と路線価の差が大きいため、不動産評価額が市場価格より、低くなる可能性があります。

「Vシェア」についてより詳しくご覧になられたい方は、下記ページをご参照ください。

「不動産は高い」と敬遠する方もいるかもしれませんが、「Vシェア」のように1口100万円単位・5口以上(最低口数は変更となる場合があります)からと少額で運用できるものもあります。

政府が年金だけでなく自助努力を求める現状を考えると、相続へのお取り組みだけではなく家賃収入といった老後の収入源の確保も重要と言えるでしょう。

- 本記事に記載された情報は、掲載日時点のものです。掲載されている情報は、予告なしに変更されることがありますので、あらかじめご了承ください。

- 本記事では、記事のテーマに関する一般的な内容を記載しており、資産運用・投資・税制等について期待した効果が得られるかについては、各記事の分野の専門家にお問い合わせください。弊社では、何ら責任を負うものではありません。

- 期待どおりの税務上の効果が得られない可能性があります。

- 評価額は物件により異なります。

- 税制改正、その他税務的取り扱いの変更により効果が変動する場合があります。

- 相続税の圧縮効果を含めた税務の取り扱いについては、個別具体的な事情に応じて適用が異なる可能性がありますので、税理士等の専門家にご相談ください。

税務の取扱に関する監修

マックス総合税理士法人マックスソウゴウゼイリシホウジン

渋谷本社、自由が丘オフィスを拠点に、東京都心及び、城南地区の地主や資産家に対し、『民事信託も活用した相続・相続への準備、不動産の売買や贈与時の提案』といった資産税コンサルティングを手がける。

毎週末、不動産に関する税務相談会も行っており、ただの税務理論だけでなく、不動産の現場にも精通する知識と経験を備えている。

マックス総合税理士法人(http://www.max-gtax.com/)

相続の記事一覧に戻る