目次

1. 高齢世帯の家計収支を考える

1-1. 人生100年時代

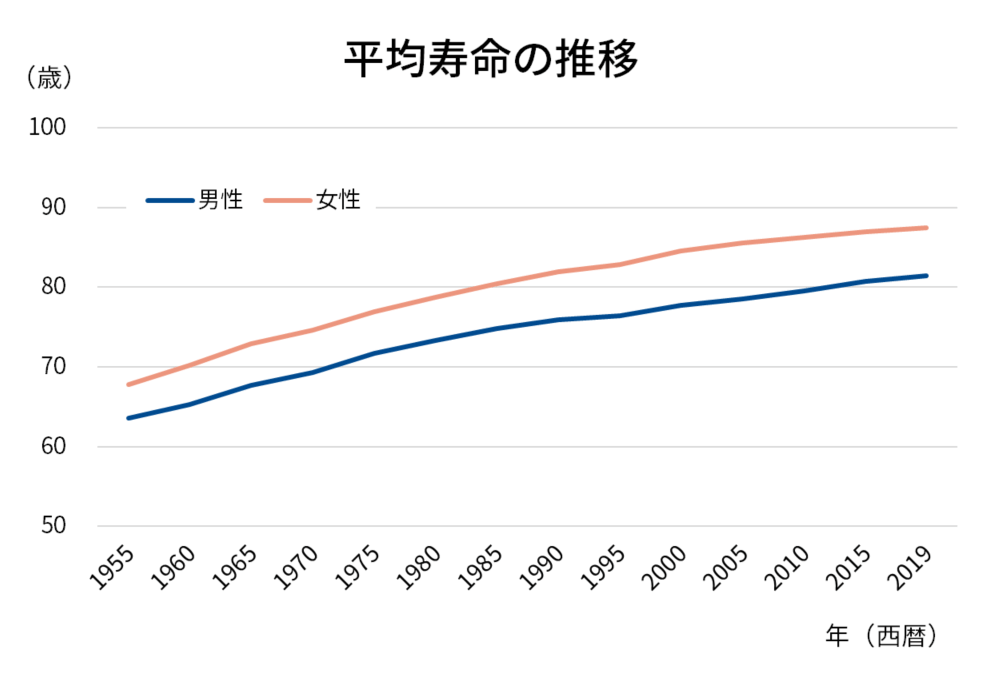

「人生100年時代」といわれるようになりました。とはいっても、「100歳まで生きるなんてピンとこない」と思っている人が多いのではないでしょうか。現在の平均寿命は、男性で81.41歳、女性が87.45歳です。(2019年時点。以下同じ)

しかし、100歳まで生きるのはけっして特別な人のことではなく、多くの人が100歳まで生きる時代がすぐ近くまで来ています。今の65歳の人が生まれた1955年(昭和30年)は、男性の平均寿命は63.60歳、女性は67.75歳でした。今よりも17~20年も短かったのです。今、40代の人が80代になるのは40年後のこと。その頃にはさらに平均寿命が延びていることでしょう。

さらに、「平均寿命」は寿命の〝真ん中〟ではありません。多くはありませんが、不幸にも若くして亡くなる方もいます。そのような人も含めての〝平均〟ですので、実際には半分以上の人が「平均寿命」よりも長生きします。

「平均余命」という言葉もあります。これは、「ある年齢の人が平均的にあと何年生きているか」を表しており、その年齢よりも前に亡くなった人を除いて計算します。 それによると、60歳の平均余命は、男性で23.97年(83.97歳)、女性は29.17年(89.17歳)となっています。さらに70歳では男性が15.96年(85.96歳)、女性は20.21年(90.21歳)となっています(※)。60歳の定年を向けたら、90歳ぐらいまで生きるものと考えた方がよいでしょう。

1-2. 健康寿命とは

もちろんただ長く生きればよい、というわけではありません。健康で充実した日々を長く送りたいものです。そこで1つの指標となるのが、「健康寿命」というものです。

これは2000年にWHO(世界保健機構)が提唱したもので、平均寿命から寝たきりや認知症など要介護状態の期間を差し引いた平均年齢です。2016年の時点で男性72.14歳、女性74.79歳となっています。

提唱されてからそれほど長い期間が経過しているわけではありませんが、日本の場合おおむね、男性は8~9年、女性は12~13年が要介護状態の期間とされており、平均寿命の延びとともに、健康寿命も延びています。

健康寿命が延びるということは、老後を漠然と過ごすわけではなく、趣味や旅行などでアクティブに暮らす期間が長くなる、ということです。すると、生活を楽しむための資金も必要になっていきます。その期間が長くなればなるほど、老後の資金が多く必要になるということです。

また、男女とも10年前後もの期間は介護が必要とされており、介護のための資金も必要であると考えられます。

2. 老後の収入を考える

2-1. 高齢世帯の収入は年金中心

今後、ますます長くなる〝老後〟。高齢者の皆さんはどのようにして生計を立てているのでしょうか。

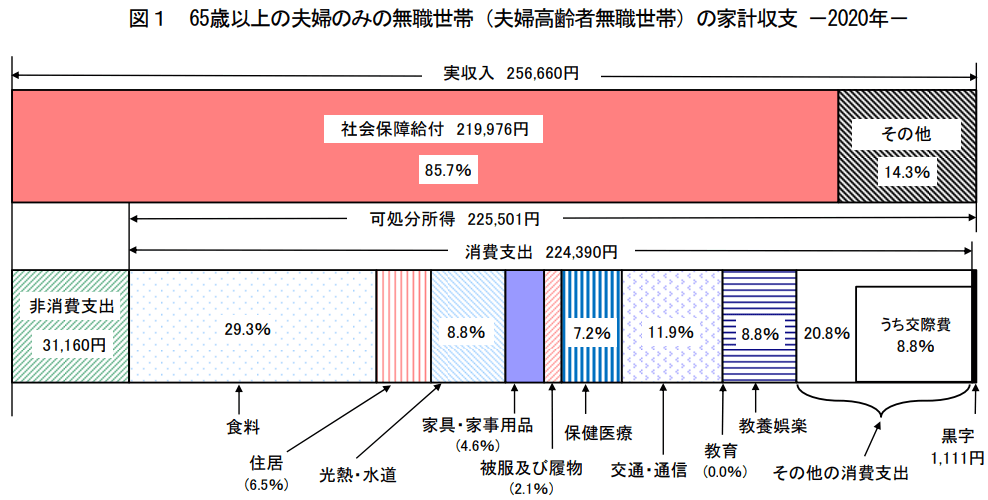

総務省の「家計調査」(2020年)では、「高齢夫婦無職世帯」の1カ月の収入のうち、85.7%は社会保障給付、つまり公的年金です。高齢者は、収入のほとんどを、国の老齢年金に頼っているといえるでしょう。

出典:家計調査報告(家計収支編)2020年(令和2年)平均結果の概要 - 総務省統計局

ここで、高齢者の年金について見てみます。公的年金制度で10年以上保険料を払っていた人すべてを対象に支給されるのが老齢基礎年金です。金額は保険料を払った期間によって異なりますが、最高でも月額約65,000円です。

これに上乗せされるのが、お勤めだった期間に応じて支払われる老齢厚生年金です。老齢厚生年金は、加入期間と現役時代の賃金額によって決まりますので、人によって差が大きく、一概にいくらとはいえません。それも含めて、厚生労働省が試算するモデルケースでは、夫婦2人の年金額は、合計で月額約22万円となっています。(平均的な収入で40年間就業した人の老齢厚生年金と老齢基礎年金2人分の合計額。令和3年度)

国の公的年金は終身年金で、生涯もらえますが、年金額は毎年少しずつ変わります。物価の上昇よりも伸びが抑えられる仕組みになっていますので、インフレになると相対的に減少する心配があります。

勤務していた会社によっては、企業年金がもらえる場合もあります。しかし、10年間などの期間限定になっていることもあります。

また、生命保険の個人年金に加入していた人もいるでしょう。これは保険商品の1つですが、現役時代に積み立てた原資を、老後に少しずつ取り崩しているわけで、基本はすべてを受け取ったら年金も終了することになります。

そういう意味では、いずれも貯蓄を取り崩していることには変わりありません。

3. 老後の収入を増やす

3-1. 〝貯蓄〟よりも「年金外収益」を

老後に備えて、現役時代に貯蓄を積み上げていくことは大切です。しかし、老後になって貯蓄の取り崩しが続いていくと、やはり不安になります。

毎年毎年、貯蓄が減っていくのを見ると、「あと何年持つのか」という心配で、老後の余暇を楽しめない人も少なくありません。貯蓄額が十分にあっても、〝減っていく〟ということが不安なのです。長生きすることが悪いことのようにも思えて、ついつい支出を抑えることばかり考えてしまいます。そうすると、せっかくの余生にもかかわらず、充実した時間を過ごすことができなくなります。

そこで考えたいのが、貯蓄を取り崩すのではなく、年金以外に収入を確保することです。

老後にも収入を確保できれば、貯蓄が減っていく不安を避けられます。生活していくのに十分な収入が確保できれば、安心して余暇にお金を使うことができ、気持ちにも余裕が生まれます。

3-2. 「年金外収益」のいろいろ

年金外の収入にはどのようなものがあるでしょうか。

1つは勤労収入です。

老後もできるだけ長く働き続けることで、収入を増やすことができます。必ずしもフルタイムで働く必要はありません。限定的な働き方でも、働いた分だけ収入を増やすことができます。年金という、主となる収入があるのですから、その上乗せと考えれば、無理なく働くことができます。

ただし、老齢厚生年金を受け取っている人が、お勤め先で厚生年金に加入すると、その収入と年金額によっては、年金が一部カットされる場合があります。フルタイムで働く場合は、事前に確認をしましょう。

2つ目は金融収入です。

預貯金などの利息と株式の配当、値上がり益です。ただ、ご承知のように長引く低金利で利息はほとんどないといってよい状況です。

株式の配当はそれほど悪くはありませんが、株式は常に株価が変動していますので、株式を保有しているだけでリスクを抱えていることになります。タイミングよく売買することで値上がり利益を得ることもできますが、逆に損失を被ることもあり、そのリスクは小さくはありません。

3-3. 不動産による「年金外収益」

3つ目は不動産収入です。

こちらも収入額が変動する、不動産評価額が変わるというリスクがありますが、株価ほど急激には動きません。長期的な視点での投資であれば、比較的安定的に収益が得られることでしょう。

メリットとしては、

- 優良物件であれば、比較的安定的に収益が得られる

- 長期にわたって収益を得ながら資産価値を維持できる

- 相続の際に相続税評価額を低く抑えることができる可能性がある

などがあります。

デメリットとしては、

- 不動産に関する専門的な知識と経験が必要である

- 売買に手間がかかる

- まとまった資金が必要である

などです。

デメリット①専門的な知識と経験が必要ということと、②売買に手間がかかる点については、専門家に売買を任せるのもよいでしょう。さらに、デメリットの③については1口数万円から100万円程度から始めることができる不動産小口化商品を活用するという選択肢で解決することができます。

このように工夫をすることで、デメリットを解消できれば、メリットが生かすことができ、有効な「年金外収益」となります。

安心できる「年金外収益」を確保できれば、老後も安心して、生活をエンジョイすることができます。そうすることによって、健康寿命を延ばすことも可能になるでしょう。

記事執筆:村井 英一(ファイナンシャル・プランナー)

弊社の不動産小口化商品「Vシェア」は、個人単位ではなかなか購入することが難しい都心の商業地にある中規模オフィスビルを、共有持分として1口100万円単位・5口以上(最低口数は変更となる場合があります)から購入いただける商品です。J-REITのような有価証券と異なり、現物不動産とほぼ同様の扱いで資産保有することが可能です。

また、「Vシェア」は現物不動産と同様、相続税評価額を低く抑えることができる可能性があります。相続へのお取り組みとしても多くご活用いただいています。ぜひご検討ください。

- 本記事に記載された情報は、掲載日時点のものです。掲載されている情報は、予告なしに変更されることがありますので、あらかじめご了承ください。

- 本記事では、記事のテーマに関する一般的な内容を記載しており、資産運用・投資・税制等について期待した効果が得られるかについては、各記事の分野の専門家にお問い合わせください。弊社では、何ら責任を負うものではありません。

記事執筆

村井 英一むらい えいいち

ファイナンシャル・プランナー(CFP、1級FP技能士、証券アナリスト、宅地建物取引士)

1965年生まれ。大手証券会社で法人営業、個人営業、投資相談業務を担当する。2004年にファイナンシャル・プランナーとして独立後は、相談者の立場にたった顧客本位のコンサルタントを行う。特に、資産運用、住宅ローン、年金問題、ライフプランニングなどを得意分野とする。

家計の診断・相談室(https://kakeinoshindan.com/)

老後資金の記事一覧に戻る